Tính đến thời điểm hiện tại AAVE đã không để sản phẩm của mình dừng lại ở biên giới Lending & Borrowing mà dự án đã bước đầu dấn thân sang những lĩnh vực mới để chiếm lĩnh thị trường. Nó là stablecoin – Nơi mà Maker DAO và DAI đang cai quản, nó là Social Platform – Vùng đất vẫn chưa được định hình một cách rõ ràng, nó là Multichain – Nơi mà hàng loạt các dự án triển khai chưa thành công do các vấn đề liên quan tới phân mảnh thanh khoản.

Vậy tại sao AAVE xứng đáng nằm trong Series: Real Builder in Winter do đội ngũ Hak Research bình chọn thì cùng mình lục lại quá trình hình thành, phát triển, lột xác và những thành công hiện tại bên cạnh đó cũng không thể bỏ qua tầm nhìn của AAVE trong tương lai nhé.

AAVE là gì?

AAVE là một nền tảng Lending & Borrowing được phát triển đa chuỗi (multichain). AAVE là nơi người dùng có thể gửi các tài sản nhàn rỗi của mình vào để kiếm lợi nhuận và người dùng cũng có thể thế chấp tài sản của mình để vay ra các loại tài sản khác mà không cần phải bán tài sản của mình.

Hiểu một cách đơn giản, AAVE giống như một ngân hàng tư nhân ngoài thị trường tài chính truyền thống.

Để hiểu sâu hơn về AAVE bạn có thể đọc bài viết: AAVE (AAVE) Là Gì? Tổng Quan Về Tiền Điện Tử AAVE

Lịch Sử Hình Thành

Tiền thân của AAVE là ETHLend – là một nền tảng cho vay ngang hàng. Về mục tiêu hoạt động thì cả ETHLend và AAVE đều hướng đến sự phi tập trung, nơi người dùng có thể tương tác mà không bị phân biệt. Nhưng sự khác biệt nằm ở cơ chế hoạt động:

- Với ETHLend: Người dùng tạo ra các hợp đồng (dưới dạng smartcontract) điền toàn bộ các thông tin như số tiền muốn cho vay, lãi suất kì vọng,… Từ đó, người đi vay sẽ chọn các hợp đồng phù hợp với mình để thực hiện giao dịch. Mô hình này được gọi là cho vay P2P giống với các nền tảng NFT Lending ngay lúc này.

- Với AAVE: Thì toàn bộ người dùng gửi tài sản của mình vào 1 pool sau đó người đi vay sẽ cung cấp tài sản thế chấp và vay các tài sản trong pool. Tiền lời do người đi vay trả sẽ được chia theo tỷ lệ đóng góp pool.

Mỗi mô hình sẽ có ưu và nhược điểm riêng. Với ETHLend thì lãi suất tới người cho vay là cố định trong suốt quá trình vay. Nhưng với AAVE thì lãi suất sẽ biến đồng tuỳ theo nhu cầu của người đi vay theo các thời điểm khác nhau. Nhưng AAVE giúp việc tham gia DeFi trở nên dễ dàng, thuận tiện và mang lại nguồn thanh khoản dồi dào cho thị trường.

ETHLend được thành lập bởi Stani Kulechov vào thời điểm tháng 1/2017 trong phong trào ICO với token mang tên là LEND. Tại thời điểm đó Stani Kulechov không phả một thành viên quá nổi bật trong Blockchain nói riêng và Crypto nói chung và dự án nhanh chóng gặp khó khăn khi thị trường sụp đổ từ thời điểm đầu 2018.

Vấn đề của ETHLend chính là “thiếu tính thanh khoản”. Hình dung một cách đơn giản thì ETHLend hoạt động theo mô hình Order Book. Người cho vay tạo ra các lệnh cho vay và Người đi vay sẽ khớp lệnh vay nên khi thị trường sụp đổ, người dùng rời bỏ thị trường là một cách dễ hiểu. Từ 2 điều trên, ETHLend bắt đầu gặp khó khăn trong giai đoạn 2018 – 2019. Và họ đã thực sự thay đổi bản thân vào năm 2020.

Tại thời điểm đó đội ngũ của ETHLend thay vì việc từ bỏ dự án xây dựng một dự án mới như bao developers tại thời điểm đó thì họ quyết định ở lại và thay đổi ETHLend. Và 2020, ETHLend đã chính thức được đổi thành AAVE. và khi nhìn lại khoảng thời gian khó khăn đó, Stani đã rất biết ơn thị trường đã cho họ cơ hội để thay đổi.

Bên cạnh thay đổi mô hình hoạt động, ETHLend cũng phải thay đổi token của mình thời điểm đó token là LEND. Thời điểm đó LEND có rất nhiều use case như:

- Dùng LEND làm tài sản thế chấp sẽ được giảm 50% phí cho vay.

- Dùng LEND để thanh toán các dịch vụ cao cấp trong ETHLend.

- Dùng LEND để tạo chương trình Liquidity Mining (trả thường cho các nhà cung cấp thanh khoảng bằng LEND).

- ETHLend cũng có chương trình ref và hoa hồng cho những người đi giới thiệu đó chính là LEND.

- Dùng LEND để tham gia voting xem đâu sẽ là tài sản thế chấp tiếp theo được chấp nhận trên ETHLend.

Và dự án đã đi tới quyết định chuyển đổi LEND thành AAVE với cơ chế của 100 LEND thì người dùng sẽ nhận về 1 AAVE.

Có thể nói tại thời điểm ra đời ETHLend được coi là lá cờ đầu trong phong trào DeFi sau này và cũng đã thu hút được sự quan tâm của cả cộng đồng. Nhưng do những tồn tại trong cơ chế hoạt động và thị trường đi xuống dự án đã phải chọn cho mình một con đường mới.

Hành Trình Phát Triển

Sau khi đổi tên thành AAVE thì dự án có 2 lộ trình phát triển tương đối rõ ràng là:

- Nâng cấp giao thức (từ AAVE V1 tới AAVE V2 và hiện tại là AAVE V3).

- Phát triển Đa Chuỗi (Multichain).

Nâng cấp giao thức

AAVE v1

Vào tháng 9/2018, dự án ETHLend đã chính thức đổi tên thành AAVE đi kèm với đổi tên là đổi mô hình hoạt động.

AAVE v2

Vào thời điểm tháng 12/2020, AAVE đã chính thức cho ra mắt phiên bản nâng cấp đầu tiên kể từ thời điểm rebrand đó là AAVE v2.

AAVE v2 với hàng loạt các nâng cấp so với V1 như sau:

- Mở khoá thanh khoản với tài sản thế chấp: Trong phiên bản V1 toàn bộ các tài sản thế chấp sẽ bị khoá trong các hợp đồng thông minh nhưng với v2 người dùng có thể tự do giao dịch các tài sản đã mang đi thế chấp. Với việc cho phép người dùng tự do thao tác với các tài sản đã được mang đi deposit giúp tránh được hiện tượng thanh lý hàng loạt vì khi nguy hiểm có thể swap thành stablecoin.

- Batch Flash Loan: Với phiên bản V1 người dùng chỉ có thể mượn 1 tài sản duy nhất khi tham gia Flash Loan nhưng với V2 thì không giới hạn số lượng tài sản mở ra các cơ hội lớn cho người dùng.

- Token Hoá Nợ: Khoản nợ của người đi vay có thể token hoá giúp người dùng dễ dàng quản lý khoản nợ của mình từ ví lạnh.

- Native Credit Delegation: Mục tiêu của mảng này là giúp các cơ quan, tổ chức, công ty, tập đoàn,… có thể dễ dàng tiếp cận với các khoản vay trên DeFi một cách dễ dang, thuận tiện mà không cần nhiều giấy tờ.

- Tối ưu phía gas: Có thể giảm đến 50% phí gas thông qua việc loạt bỏ một số những hoạt động rườm rà của giao thức.

- Tuỳ chọn lãi suất: Người dùng có thể chọn lãi suất cố định hoặc biến động ở AAVE.

- Tích hợp nhiều giao thức: Từ các nền tảng Yield Farming, Wallet có thể dễ dàng tiếp cận vào AAVE như imToken, DeFi Saver, Zerion,…

- Được audit bởi nhiều bên uy tín: CertiK, MixBytes, PeckShield, Sigma Prime, Consensys Diligence,…

- Mở rộng thêm tài sản thế chấp, giảm lãi suất cho các stablecoin,…

AAVE v3

Khoảng hơn một năm sau vào ngày 17/03/2022 thì AAVE tiếp tục giới thiệu bản cập nhật tiếp theo sau v2 đó chính là AAVE v3 với nhiều cải tiến như sau:

- Poral: Cho phép chuyển các tài sản trên AAVE qua các blockchain mà AAVE đang hỗ trợ như Ethereum, Avalanche, Polygon,… Hỗ trợ tương tác cross-chain giữa các blockchain.

- Tích hợp thêm nhiều Dapp như Debank, 1inch, InstaDapp, Zapper, Parasswap,…

- High Efficiency Mode: Cho phép người dùng vay mượn nhiều hơn trong cùng 1 loại tài sản đó giúp người dùng tận dụng tối đa tài sản thế chấp của mình.

- Isolation Mode: Với các tài sản sản mới trở thành tài sản thế chấp cũng sẽ bị giới hạn về khoản trần cho vay tránh rủi ro tối đa cho người dùng.

- Gas Optimization: Giảm 20 – 30% phí gas cho người dùng khi tương tác với AAVE.

- Bên cạnh đó là một loạt các cải cách về Ui Ux để thân thiện với người dùng như: Cải thiện tốc độ ứng dụng, cải thiện phông chữ , màu sắc website trở nên tươi mới hơn, cải thiện khả năng hiện thị trên mobile, các bước giao dịch được đơn giản hoá một cách tối đa.

Phát triển Multichain

Có thể nói dần dần cùng với sự nâng cấp và phát triển một cách bài bản bên cạnh đó là chọn hướng đi đúng đắn đã giúp AAVE trở thành Lending Protoco lớn nhất trong thị trường crypto hiện nay lớn hơn cả Compound. Vì vậy, sự xuất hiện của AAVE trên 1 blockchain mới được coi là kim chỉ nang của dòng tiền và thành công vì gần như AAVE có mặt ở đây thì có rất nhiều người dùng trung thành đi theo dự án đến với những hệ sinh thái mới.

Đó không là lý thuyết khi mà:

Với chiến lược cụ thể, rõ ràng cùng với sự chăm chỉ của đội ngũ core team tới nay AAVE đã có vị thế khó để lung lay trong thị trường DeFi. Nhưng một điều rất may mắn cho AAVE đó chính là những quyết định có vẻ khá khó hiểu của Compound khiến dự án bị hụt hơi và AAVE một mình một ngựa.

Tương Lai Rộng Mở

Tính đến thời điểm hiện tại, tham vọng của AAVE là không thể phủ nhận trong 2 sản phẩm tiếp theo họ đang trong quá trình xây dựng bao gồm Stablecoin GHO và Mạng xã hội phi tập trung Lens Protocol.

Stablecoin GHO

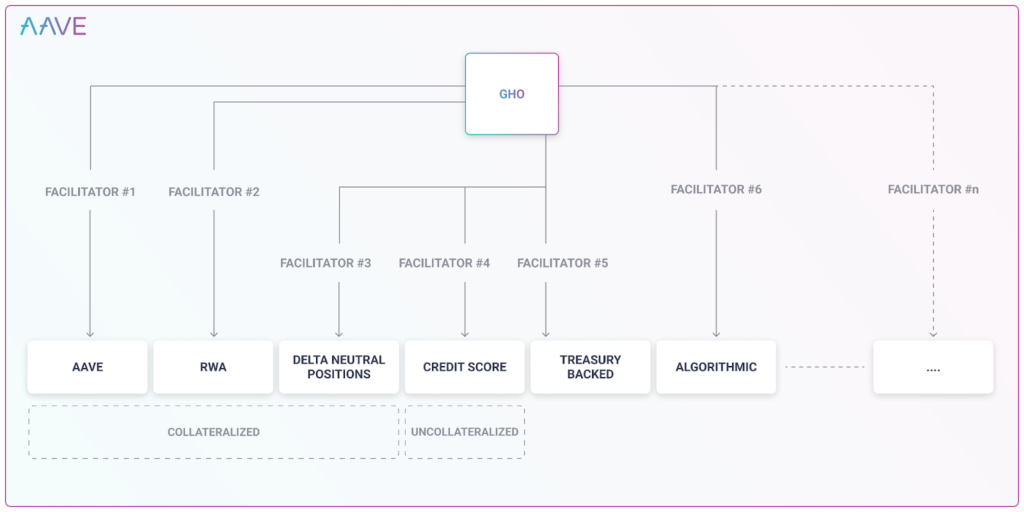

GHO là một stablecoin DeFi được mint ra bởi các tài sản trong crypto với thế chấp vượt mức tương tự như DAI do Maker DAO phát hành.

Miếng bánh Stablecoin trước giờ vẫn luôn là một vùng đất hứa với tất cả các developers nhưng hầu hết các dự án đều thất bại do nhiều lí do khác nhau nhưng vợi vị thế của mình AAVE hoàn toàn đủ nguồn lực cũng như nhân lực để xây dựng 1 stablecoin để có thể cạnh tranh thị phần trực tiếp cùng với DAI.

Như moị người có thể thấy GHO sẽ có rất nhiều các use case khác nhau chứ không chỉ thuần thuý trong DeFi có rất nhiều mảng để GHO có thể hướng đến như Credit, RWA,… Đây cũng là các mảng mà DAI đang nhanh chóng chiếm lĩnh thị trường thông qua các khoản vay cho truyền thống.

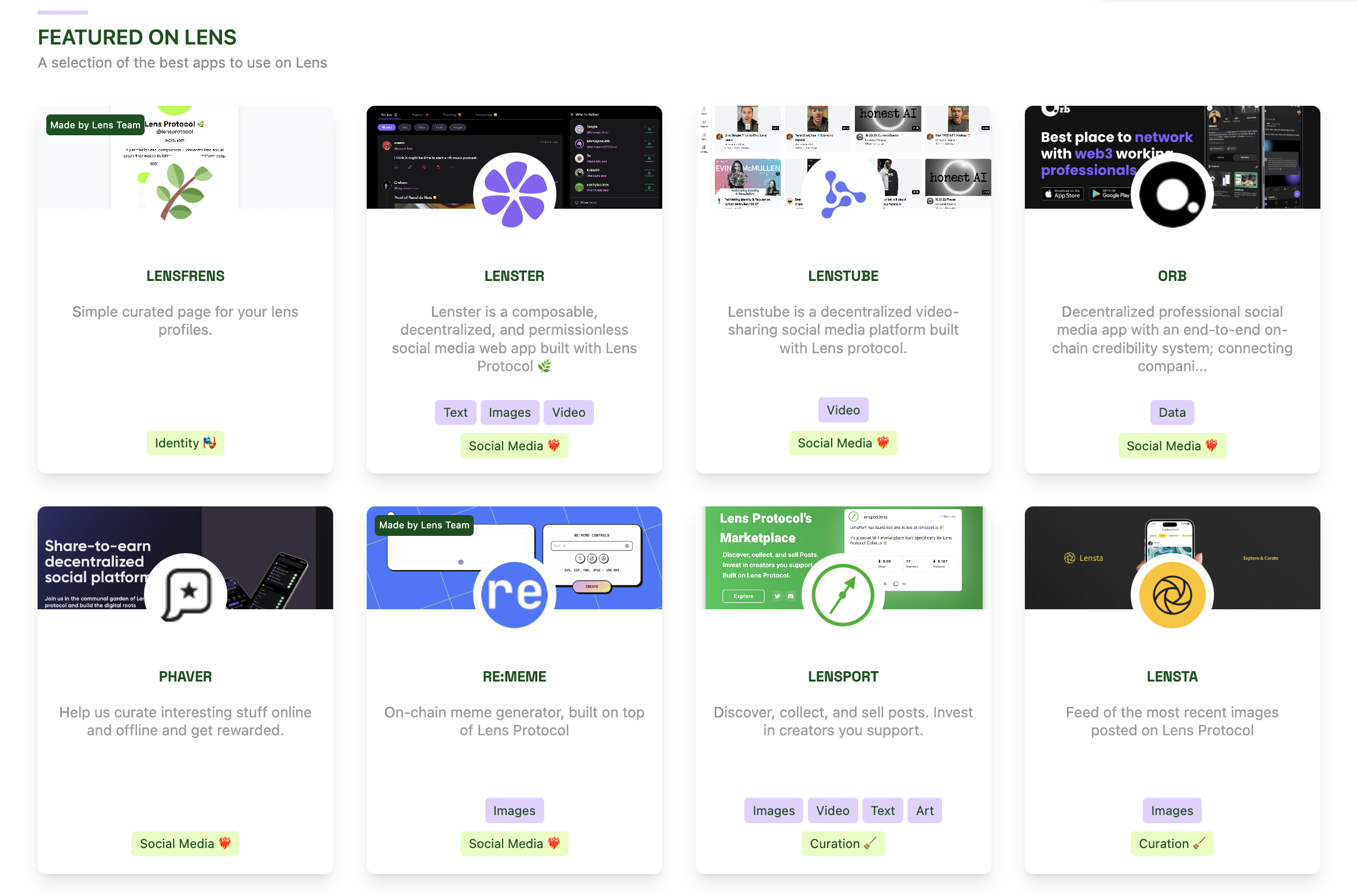

Mạng Xã Hội Phi Tập Trung Lens Protocol

Lens Protocol là một hệ sinh thái mạng xã hội phi tập trung bao gồm:

- LensFrens: Tương tự như Linktree là nơi tổng hợp các kênh social của bạn như Twitter, Website, Youtube, Linkedln,…

- LensTers: Tương tự như Twitter là nơi cập nhật các thông tin, dòng trạng thái, cảm xúc,… của bạn.

- Phaver: Đây là phiên bản Twitter trên Mobile.

- Lenstube: Là nơi đăng tải các nội dung dưới dạng video tương tự như Youtube.

Và còn rất nhiều các ứng dụng khác nữa bạn có thể tự trải nghiệm để có những cảm nhận, đánh giá của riêng mình.

Tất nhiên AAVE không xây dựng các mạng xã hội này chỉ để không như các bạn có thể thấy trong các ứng dụng của stablecoin GHO có cả “Credit Score” gọi là Điểm Tín Dụng. Mỗi người để tham gia các mạng xã hội của Lens Protocol đều phải sở hữu 1 NFT như là tài khoản đăng nhập thông qua việc thường xuyên tương tác với cả các DApp về DeFi trên Lens Protocol mà người dùng sẽ được đánh giá điểm tín dụng để cung cấp các khoản vay tín chấp.

Có thể nói trong thị trường tài chính truyền thống, tổng khối lượng các khoản vay thế chấp lớn hơn rất nhiều so với các khoản vay có thể chấp đầy đủ.

Cùng với việc định danh trên blockchain ngày càng phổ biến thì điểm tín dụng sẽ được chấm ở nhiều nơi khác nhau chứ không chỉ trên mỗi Lens Protocol không.

Thành Quả

Về TVL (Total Value Locked)

Multichain là hướng đi vô cùng sáng suốt giúp AAVE bứt phá khỏi đối thủ Compound – dự án muốn xây dựng chain riêng của mình. Và thành quả ngọt ngào đã đến với AAVE khi nó đứng TOP 4 về TVL trên toàn bộ các dự án của các blockchain khác nhau bên cạnh đó là TOP 1 TVL của Optimism, Avalanche, Polygon, TOP 5 của Harmony hay TOP 7 của Arbitrum.

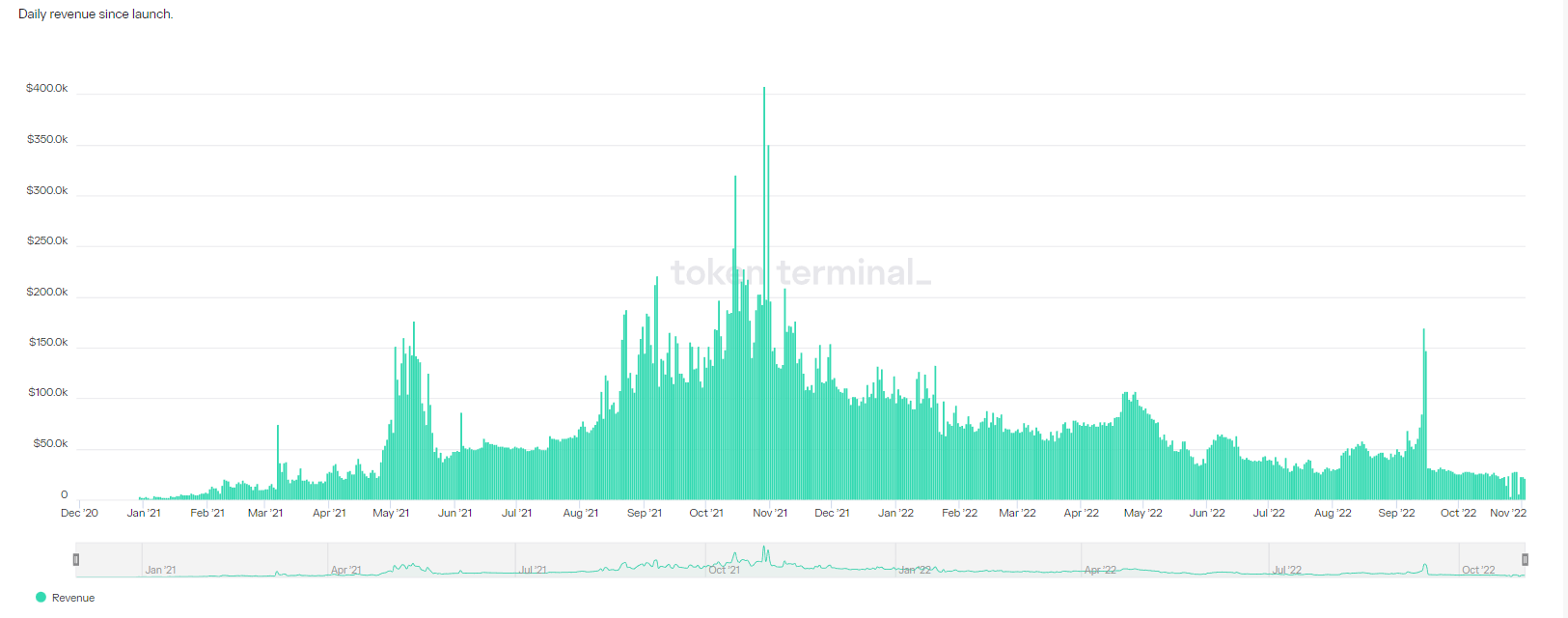

Về doanh thu

AAVE là một trong các dự án thuộc mảng DeFi hiếm hoi tạo ra một lượng doanh thu lớn cho giao thức tuy rằng thị trường đang ở trong mùa đông nhưng AAVE vẫn tạo ra một doanh thu ấn tượng bằng với giai đoạn trước khi mùa hè DeFi bùng nổ.

Biểu đồ trên đã nói lên ngay trong những ngày đông lạnh buốt của thị trường crypto nhưng số lượng các người dùng active mỗi ngày đang chạm ATH điều này có thể đến từ việc các Layer 2 đang được chú ý trong thời gian gần đây như Optimism, Arbitrum thời gian sắp tới có thể là StarkNet hay ZkSync.

Thách Thức

- Ở thời điểm hiện tại trong báo cáo tài chính gần đây tuy dự án có doanh thu nhưng chi phí quá lớn nên AAVE vẫn đang trong tình trạng kinh doanh lỗ nếu như AAVE không thực hiện các cuộc kêu gọi vốn tiếp theo có thể gây xuất hiện các vấn đề rạn nứt từ tài chính nứt ra.

- Việc phát triển nhiều mảng nằm ngoài DeFi cũng là một thách thức lớn với đội ngũ của AAVE với các đối thủ từ trong Crypto và ngoài TradFi như Twitter, Youtube,… nếu xây dựng không thành công thì sẽ ảnh hưởng rất lớn đến các sản phẩm còn lại.

- Mảng Lending Protocol của AAVE đang thống lĩnh các sản phẩm mới chỉ được nâng cấp, tối ưu nhưng chưa thật sự có những inovation đáng kể.

- Stablecoin GHO của AAVE cũng sẽ gặp nhiều sự cạnh tranh đến từ DAI của Maker DAO, crvUSD của Curve Finance và các loại stablecoin khác.

Phân Tích On-Chain

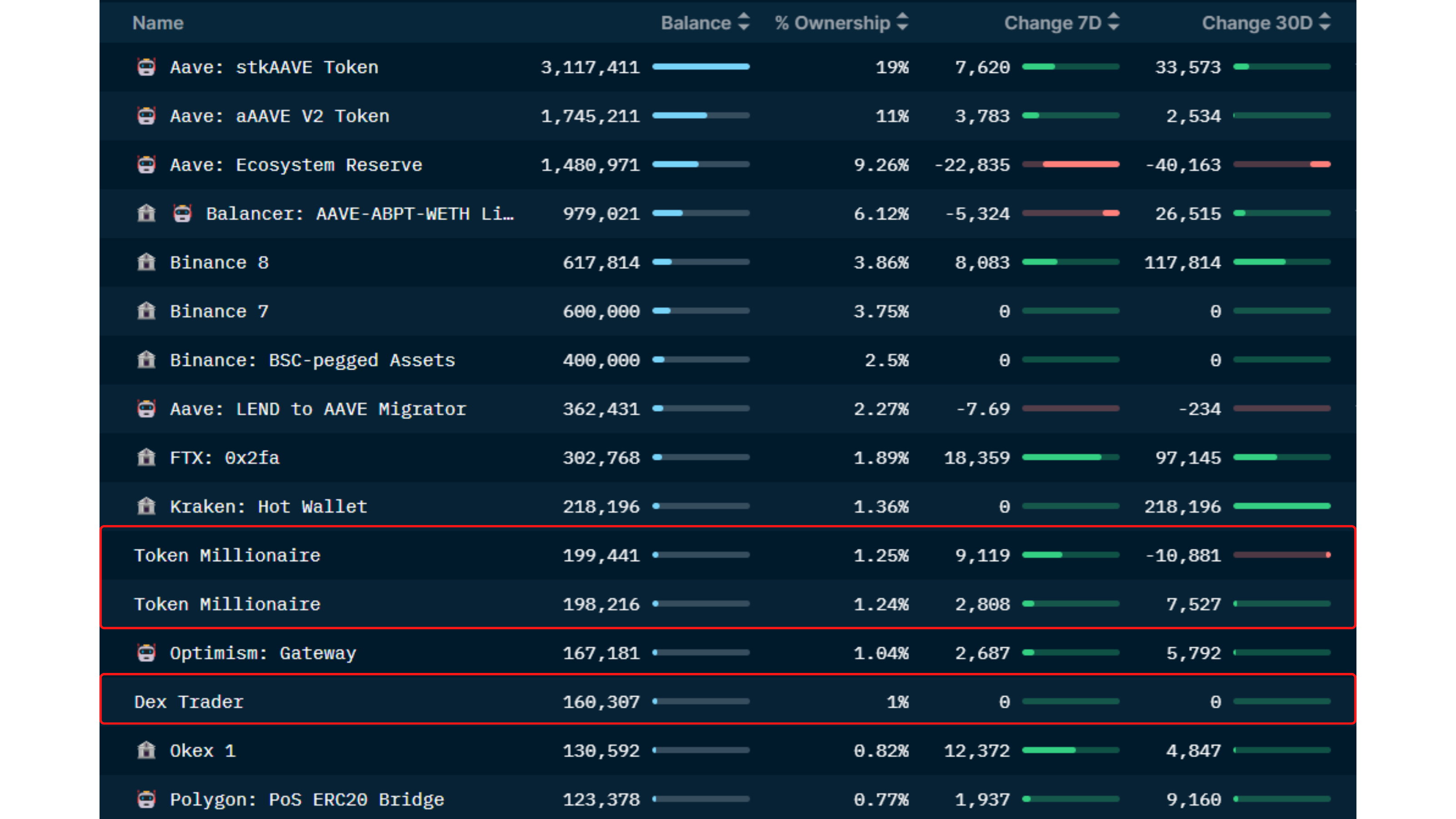

Điểm qua một số ví cá mập

Ví nắm giữ số lượng AAVE lớn nhất đang có dấu hiệu trade để gia tăng lượng token và vẫn hold phần lớn lượng token nắm giữ.

Hold cũng là từ để chỉ chung các ví cá mập AAVE khi mà hầu hết các ví đều đã nằm im khá lâu, một số ví đang có dấu hiệu mua thêm số lượng lớn.

Một MM nổi tiếng đó chính là Wintermute cũng đang có dấu hiệu gom lại AAVE, tuy nhiên trong các lần gom trước đó của MM lại có vẻ không quá hiệu quả lắm khi mà giá token thường dump sau đó.

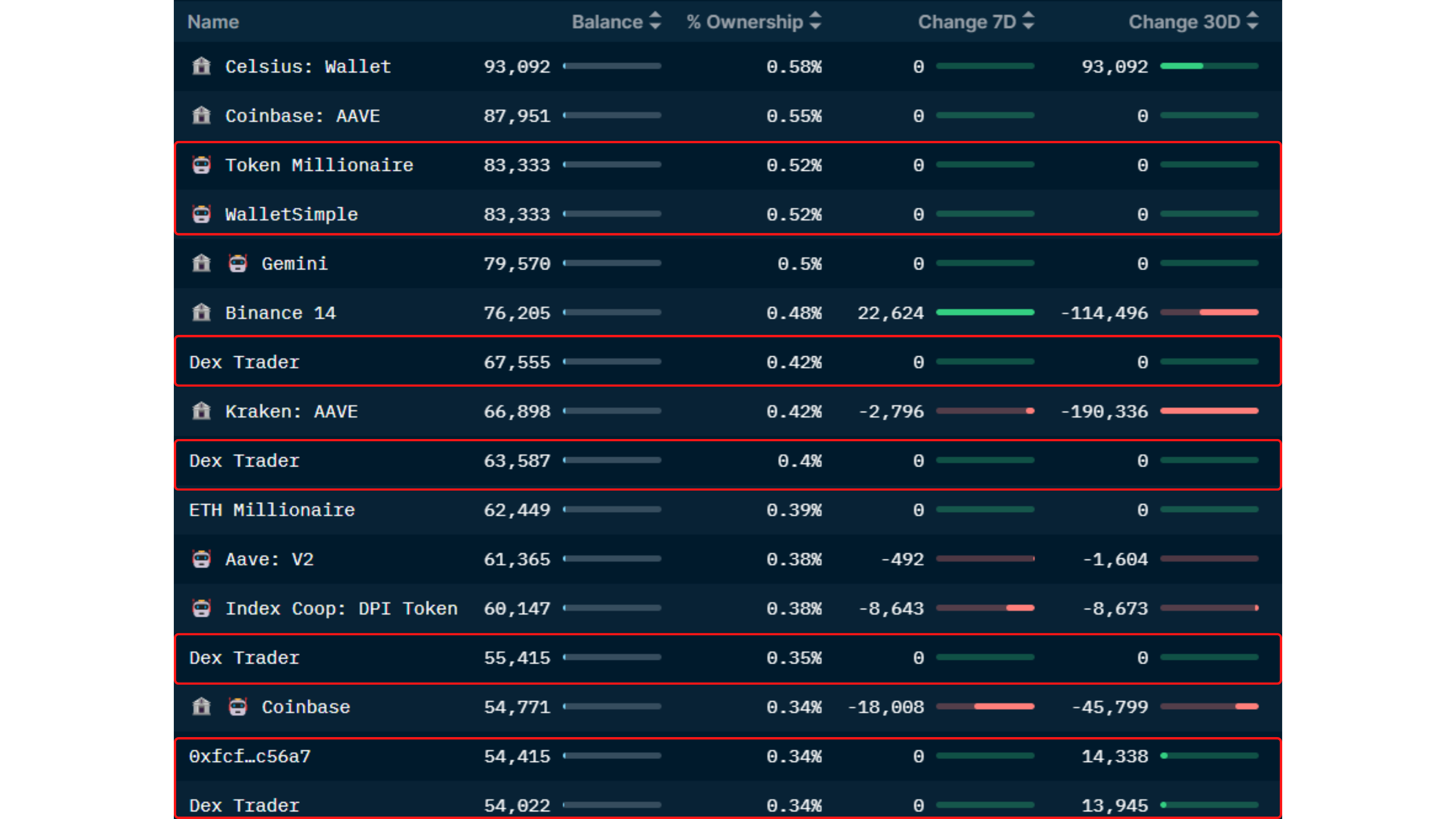

Về số lượng AAVE trên các sàn giao dịch

Lượng AAVE trên các sàn giao dịch đang có xu hướng nạp lên nhiều hơn với hơn 15 ngàn token được nạp lên sàn trong 7 ngày vừa qua.

Tuy nhiên lượng nạp lên này chủ yếu đến từ các sàn như Binance, FTX, OKX,.. Còn một lượng AAVE rút ra rất lớn đến từ sàn CoinBase (sàn có nhiều nhà đầu tư lớn và tổ chức sử dụng)

Tổng Kết

Nhờ đội ngũ lèo lái một cách khéo léo mà AAVE vươn lên trong thành một trong các dự án DeFi nổi bật trong thị trường thời gian uptrend 2021. Cùng với việc dự án vẫn tất bật phát triển trong downtrend lần này thì AAVE hoàn toàn có thể sống sót qua mùa đông tiếp theo của nó.

Tuy vậy những mảng AAVE hướng đến sẽ gặp rất nhiều khó khăn chứ không có chuyện một mình một ngựa trong hầu hết thời gian phát triển. Trong việc phát triển stablecoin, AAVE sẽ có sự cạnh tranh đến từ Maker DAO và Curve Finance. Mạng xã hội phi tập trung cũng có rất nhiều bên đang tham gia xây dựng. Thách thức lớn, Rủi ro cao nhưng đi kèm với đó là mức độ lợi nhuận rất cao nếu như AAVE thành công.

Cùng chờ đợi AAVE trong thời gian sắp tới nhé!