Thị trường Liquid Staking Derivatives (LSD) đang ngày càng phát triển, mang đến những cơ hội sinh lời và tối ưu hóa hiệu suất staking cho người dùng. Trong lĩnh vực này, Puffer Finance nổi lên như một trong những dự án đáng chú ý nhất, nhờ việc phát triển các công nghệ tiên tiến như Secure-Signer và RAVe để bảo mật và gia tăng lợi nhuận cho Node Operators. Không chỉ tập trung vào công nghệ, Puffer Finance còn tích hợp các yếu tố như Liquid Restaking, giúp người dùng Ethereum linh hoạt hơn khi tham gia staking và tối đa hóa lợi nhuận từ tài sản của mình.

Để hiểu hơn về bài viết này mọi người có thể tham khảo một số bài viết dưới đây:

Tổng Quan Về Puffer Finance

Puffer Finance là gì?

Puffer Finance là dự án tập trung vào Liquid Restaking trên Ethereum, hoạt động trên nền tảng EigenLayer. Dự án này nổi bật với các công nghệ độc đáo như Secure-Signer và RAVe, cả hai đều đã nhận được tài trợ từ Ethereum Foundation. Puffer Finance đã gọi vốn thành công qua các vòng Pre Seed và Seed với sự tham gia của nhiều tổ chức lớn như Jump Crypto, Animoca Brands, và các nhà đầu tư như Calvin Liu từ EigenLayer, thể hiện tiềm năng phát triển và đóng góp của dự án vào hệ sinh thái Ethereum.

Một số những công nghệ khác biệt của Puffer Finance bao gồm:

- Công nghệ Secure-Signer: Được thiết kế để giảm thiểu rủi ro trừng phạt (Slashing) khi vận hành Nodes trên Ethereum. Công nghệ này đảm bảo rằng các Node Operator tránh được các lỗi gây ra bởi việc sử dụng chung Validator Key. Secure-Signer hoạt động như một công cụ ký từ xa, đảm bảo an toàn và mã hóa cho Validator Key, giúp giảm thiểu nguy cơ tấn công và rủi ro trừng phạt không đáng có.

- Công nghệ RAVe: RAVe (Remote Attestation Verification) giúp kết nối các Enclave của Puffer với Blockchain một cách an toàn. Nhờ đó, người dùng có thể chứng minh rằng họ đang triển khai Secure-Signer một cách an toàn, tạo điều kiện để các Node Operator dễ dàng tham gia vào các dịch vụ xác thực được cung cấp trên EigenLayer.

- Native Liquid Restaking: Puffer Finance hỗ trợ triển khai Node chỉ với 2 ETH, thấp hơn so với các nền tảng hiện tại như Rocket Pool và Lido. Điều này cho phép nhiều người tham gia vào việc xác thực trên Ethereum với chi phí thấp hơn, đồng thời tạo thu nhập từ việc kết hợp giữa Liquid Staking và Restaking.

Những điểm khác biệt trong công nghệ của Puffer Finance

Từ những công nghệ Secure-Signer, RAVe và Fractal DVT trong tương lai giúp cho Puffer Finance mang lại những lợi ích lớn cho thị trường Crypto bao gồm:

- Tiết kiệm chi phí: Yêu cầu chỉ 2 ETH để triển khai Node giúp giảm chi phí cho người dùng.

- Linh hoạt về doanh thu: Người dùng có thể vừa staking ETH trên Ethereum vừa tham gia vào các dịch vụ AVSs của EigenLayer để tăng thêm thu nhập.

- An toàn và Bảo mật: Secure-Signer ngăn chặn các rủi ro trừng phạt, giúp các Node Operators an tâm hơn trong việc vận hành.

- Tăng khả năng phi tập trung: Khả năng tích hợp với DVT (Distributed Validator Technology) giúp tăng cường tính phi tập trung trên Ethereum.

Tại Vì Sao Lại Coi Puffer Finance Là Một Hidden Gem?

Bối cảnh thị trường & Airdrop tạo nên vị thế thấp cho Puffer

Thị trường Crypto giai đoạn Quý 3 và Quý 4/2024 thật sự đi vào ảm đạm từ nhiều khía cạnh khác nhau như việc Bitcoin không còn tạo ra lực kéo cho toàn bộ thị trường và các chương trình Airdrop không đúng với hi vọng của người dùng, từ đó dẫn tới các dự án triển khai TGE trong giai đoạn này thường không thu hút được sự quan tâm của người dùng và các nhà đầu tư. Kết quả dẫn tới là định giá của các dự án ra mắt thời điểm này thấp hơn đáng kể so với giai đoạn thị trường còn tốt. Việc ra mắt không đạt kì vọng của cộng đồng dẫn tới những hành động bán Airdrop dẫn tới định giá của các dự án thường giảm khá nhiều sau khi TGE.

Đây không chỉ là trường hợp riêng của Puffer mà còn diễn ra ở nhiều các dự án khác có thể kể tới như:

- Scroll: Nền tảng Layer 2 với định giá vòng gần nhất lên tới $1.8B nhưng khi ra mắt thì Scroll chỉ nằm ở mức $1.2B và tại thời điểm viết bài định giá của Scroll đã về mức từ $700 - $800M điều này đồng nghĩa các quỹ đầu tư đang bị lỗ hơn 50% trên giấy tờ.

- EigenLayer: Nền tảng dẫn đầu ngành Restaking ở thời điểm hiện tại định giá của EigenLayer cũng chỉ rơi vào mức khoảng $4.5B mà theo như một số các thông tin trên thị trường thì các quỹ đầu tư vòng gần nhất thì cũng chỉ rơi vào khoảng $1.5B - $2B, nếu xét ra thì đây không phải mức ROI quá cao.

Công nghệ & Những dự án cùng ngành

Trong ngành Liquid Restaking chúng ta sẽ có 2 ngành nhỏ hơn bao gồm Liquid Native Restaking & Liquid Restaking, Puffer Finance thuộc ngành Liquid Native Restaking cùng với Ether.fi, còn các dự án còn lại như Renzo Protocol, Kelp DAO, Swell, Bedrock,... thuộc mảng Liquid Restaking. Sự khác biệt nằm ở chỗ các dự án thuộc mảng Liquid Native Restaking đó chính là việc hỗ trợ người dùng chạy Node trên Ethereum & EigenLayer bằng việc cung cấp ETH cho họ.

Vậy công nghệ của Puffer Finance có điểm gì khác biệt so với các dự án trong ngành?

- Công nghệ Secure-Signer đã nhận được sự hỗ trợ về mặt tài chính từ phía Ethereum Foundation giúp việc triển khai một node trở nên bảo mật và an toàn. Puffer Finance cũng là dự án duy nhất trong toàn ngành sở hữu công nghệ riêng của mình và được xác nhận bởi Ethereum Foundation.

- Ether.fi - một đối thủ cùng ngành của Puffer thay vì tự xây dựng công nghệ của riêng mình thì Ether.fi sử dụng công nghệ DVT của một bên thứ ba trong thị trường. Bản thân Puffer cũng đang xây dựng công nghệ DVT cho riêng mình có tên là Fractal DVT.

Vậy tại sao với công nghệ tốt hơn mà Puffer Finance lại đang bị bỏ ra trong cuộc đua Liquid Native Restaking bởi Ether.fi như vậy? Đầu tiên, những thách thức trong việc tự mình xây dựng công nghệ của riêng mình làm cho Puffer Finance chậm chạp hơn so với Ether.fi trong việc đưa sản phẩm tới tay người dùng, với việc Ether.fi ra mắt sản phẩm sớm hơn thì rõ ràng sẽ được người dùng sử dụng nhiều hơn.

Tiếp theo, bởi vì ra mắt sản phẩm sớm hơn dẫn tới Ether.fi cũng là dự án Liquid Restaking đầu tiên triển khai TGE cho ETHFI. Bối cảnh thị trường tốt, mọi người & các nhà đầu tư cũng đang rất quan tâm tới Liquid Restaking làm cho định giá của Ether.fi khi ra mắt cực kì lớn, điều này tương đồng với Airdrop cũng rất lớn. Không chỉ vậy, Ether.fi cũng có những đợt Airdrop Season 1, Season 2 làm cho người dùng hài lòng nên họ rất được lòng cộng đồng. Vì thế mà chúng ta thấy rằng TVL của Ether.fi đã giữ rất tốt sau chương trình Airdrop, ngược lại thì Puffer Finance không làm được những điều trên.

Từ đó chúng ta đưa tới kết luận rằng mặc dù về mặt công nghệ, sản phẩm của Ether.fi không bằng Puffer nhưng khi xét về việc xác định thời điểm cho ra mắt sản phẩm, TGE, Airdrop,... của Ether.fi lại tốt hơn rất nhiều so với Puffer từ đó dẫn tới vị thế của Ether.fi đang lớn hơn Puffer.

Vị thế của nhà đầu tư so với các quỹ đầu tư

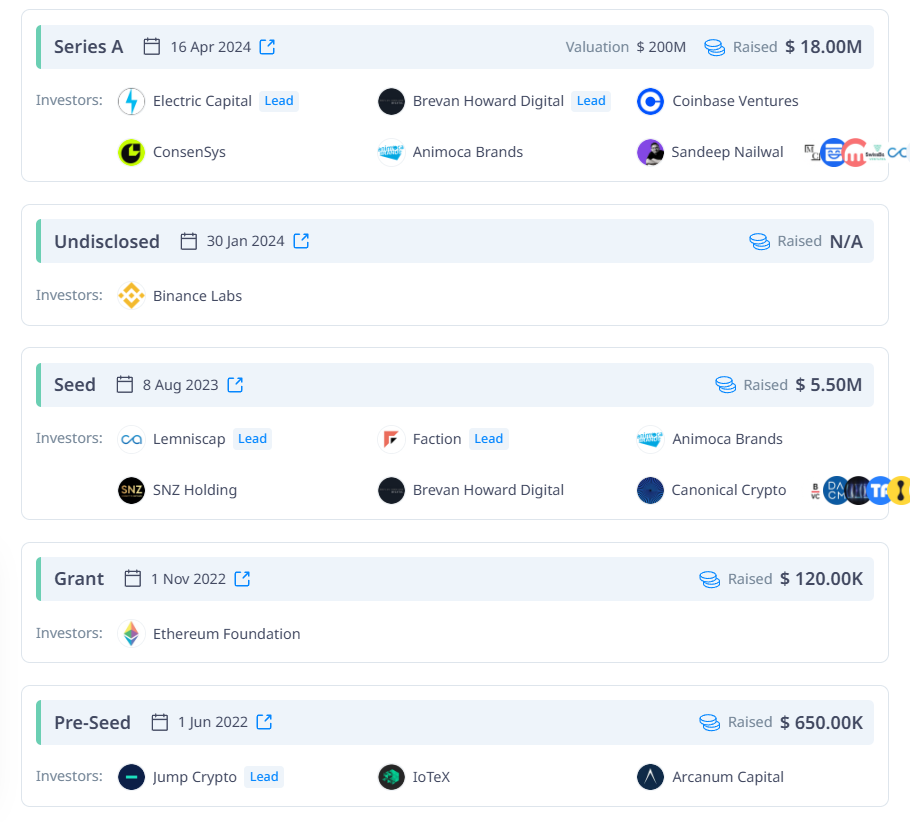

Nhìn vào Puffer Finance qua các vòng kêu gọi vốn chúng ta dễ dàng thấy rằng trong vòng kêu gọi vốn gần nhất diễn ra vào tháng 4/2024 thì Puffer Finance đã kêu gọi thành công $18M với sự dẫn đầu của Electric Capital bên cạnh đó là sự tham gia của Coinbase Ventures, ConsenSys, Animoca Brands,... với mức định giá là $200M. Với mức định giá hiện tại rơi vào khoảng $300M thì là một con số tương đối hấp dẫn đối với một dự án có tiềm năng dẫn đầu ngành, nếu xét về dự án đang lớn nhất trong toàn ngành là Ether.fi với định giá lên tới $1.5B thì Puffer Finance vẫn còn rất nhiều động lực tăng trưởng trong tương lai gần.

Tuy nhiên đó là chúng ta chỉ xét trên phương diện các quỹ đầu tư vòng gần nhất trước đó thì Binance Labs cũng đã đầu tư vào Puffer Finance và vào tháng 8/2023 thì Puffer đã nhận $5.5M từ các quỹ như Faction, Lemniscap, SNZ Holding,... Chắc chắn các quỹ này đầu tư vào Puffer Finance với định giá thấp hơn $200M khả năng sẽ rời vào mốc $100M - $150M

Với mô hình Tokenomics ở thời điểm hiện tại thì phải đến tận tháng 10/2025 thì đội ngũ phát triển và quỹ đầu tư mới bắt đầu được trả token, vì thế ở thời điểm hiện tại PUFFER không nhận áp lực bán từ cả đội ngũ phát triển và quỹ đầu tư.

Động Lực Tăng Trưởng Cho Puffer Finance Trong Tương Lai

Ethereum & Xu hướng Restaking trở lại

Bối cảnh thị trường hiện tại chúng ta thấy Ethereum có sự hoạt động kém nổi bật hơn các hệ sinh thái khác khá nhiều như Solana hay Sui Network. Một trong những lí do khiến cho Ethereum không tạo được sự khác biệt đó chính là việc khi Memecoin trở thành một xu hướng lớn của cộng đồng thì người dùng có xu hướng tìm đến những nơi có phí rẻ và tốc độ nhanh như Solana để chơi thay vì là Ethereum. Không chỉ là Memecoin mà nhiều xu hướng khác như dePIN, AI,... cũng tìm cách rời khỏi Ethereum từ đó mang theo cả người dùng.

Tiếp theo toàn bộ niềm tin của hệ sinh thái Ethereum đặt vào Restaking thì sau khi làn sóng Airdrop đi qua và những Airdrop không đạt được sự kì vọng của cộng đồng thì người dùng cũng dần dần rời bỏ nền tảng. Không chỉ ở mảng Restaking mà còn là mảnh ghép Layer 2 cũng không đáp ứng sự kì vọng của cộng đồng dẫn tới sự quay lưng hàng loạt ở những mảng khác nhau.

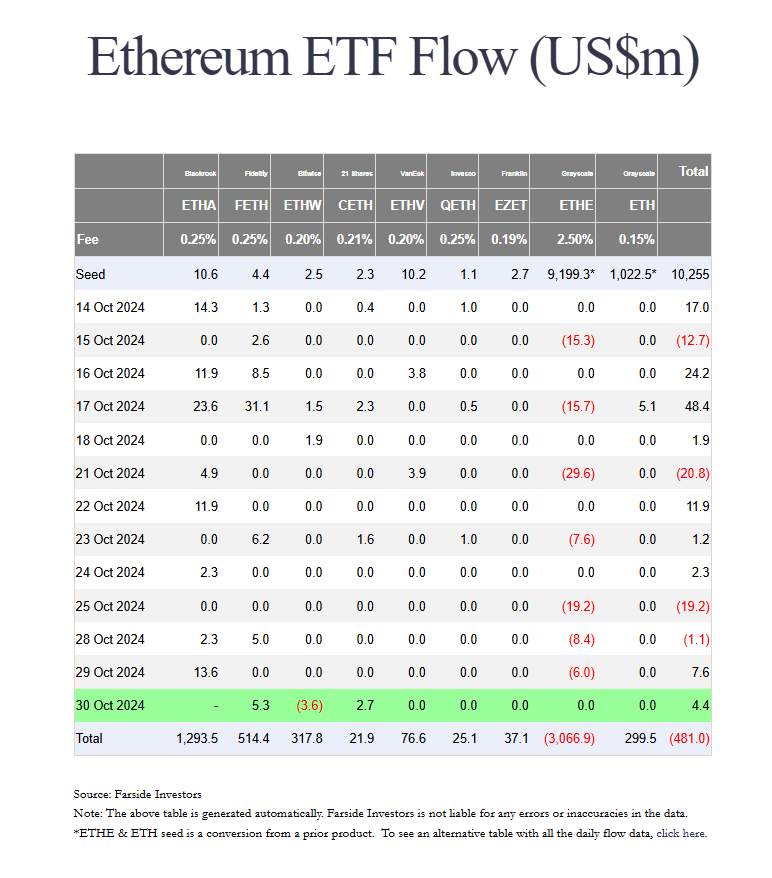

Vậy đâu sẽ là động lực để Ethereum trở lại và kéo theo toàn bộ hệ sinh thái của mình? Đầu tiên chính là dòng tiền đổ vào Ethereum ETF Spot. Rõ ràng so với Bitcoin ETF Spot thì Ethereum ETF Spot đang không được sự quan tâm quá nhiều từ truyền thống, nhìn vào những số liệu ở bảng trên chúng ta sẽ nhận ra được điều đó. Mặc dù có rất nhiều quỹ đăng kí Ethereum ETF Spot như Blackrock, Fidelity, VanEck, Franklin,... nhưng chúng ta thấy rằng dòng tiền bằng 0 xuất hiện phần lớn trong bảng, điều này đồng nghĩa với việc không có dòng tiền từ truyền thống chảy vào Ethereum ETF Spot.

Tuy nhiên khi Bitcoin đạt tới mức độ bão hòa nhất định hay tỷ lệ sinh lời không còn cao thì lúc này các quỹ đầu tư truyền thống và các nhà đầu tư truyền thống sẽ dần chuyển hướng sang Ethereum ETF Spot với công nghệ tốt hơn, tiềm năng sinh lời lớn hơn trong tương lai so với Bitcoin thì đây sẽ là thời điểm rất tốt để Ethereum và hệ sinh thái của nó quay trở lại.

Tiếp theo, đó chính là câu chuyện về Airdrop. Việc Airdrop đi như tàu lượn chúng ta đã thấy nhiều lần trong lịch sử và tính đến thời điểm hiện tại cũng chỉ có Solana, Ethereum đã xây dựng thành công văn hóa Airdrop. Nên nếu có một dự án nào đó trong hệ sinh thái Ethereum tạo ra cú nổ lớn với Airdrop thì cũng hoàn toàn người dùng, dòng tiền có thể quay trở lại với hệ sinh thái Ethereum.

Động lực để TVL của Puffer Finance tăng trưởng

Một trong những động lực tăng trưởng của dự án cần phải xuất phát từ chính nội tại của dự án. Vậy nội tại của Puffer Finance sẽ thể hiện qua những thông số nào?

- Các sản phẩm của Puffer hoạt động có hiệu quả hay không thông qua lượng người dùng, TVL, LP,...

- Token PUFFER sẽ được hưởng lợi như thế nào thông qua việc Puffer Finance phát triển.

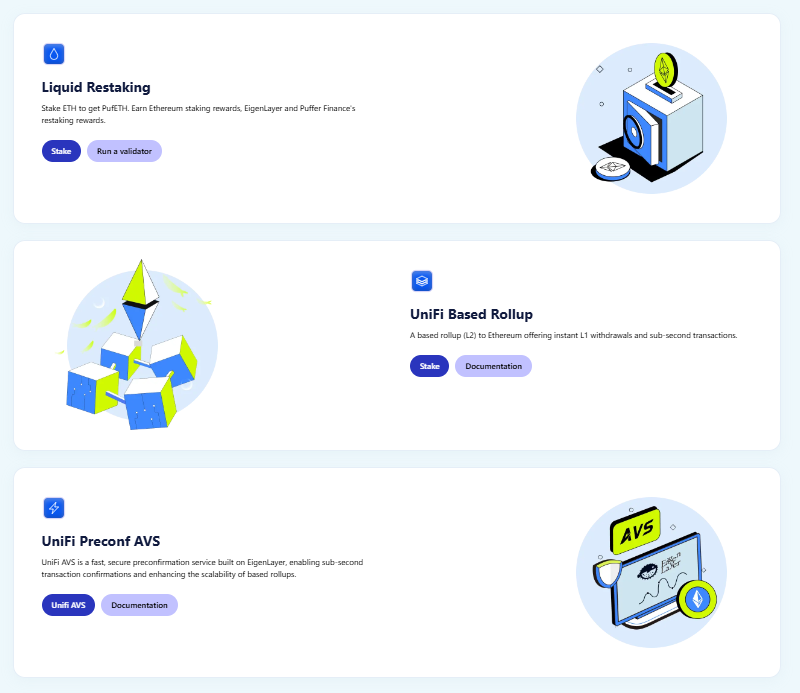

Đầu tiên về bộ sản phẩm của mình thì Puffer Finance đang xây dựng nhiều các dạng sản phẩm khác nhau bao gồm:

- Liquid Native Restaking: Là sản phẩm cho phép người dùng tham gia vào EigenLayer mà không lo lắng bị khóa ETH trong nền tảng, bên cạnh đó Puffer hỗ trợ người dùng có thể vận hành 1 node trên trên Ethereum & EigenLayer chỉ từ 2 - 4 ETH.

- UniFi Based Rollup: Là một nền tảng Based Rollup (Layer 2 trên Ethereum). Điểm khác biệt lớn nhất của UniFi Based Rollup so với các loại Rollup khác nằm ở cách UniFi tận dụng Sequencing trực tiếp từ các Validator L1 của Ethereum thay vì dựa vào các sequencer tập trung.

- UniFi Preconf AVS: UniFi Preconf AVS là một giải pháp giúp tăng tốc và đảm bảo độ tin cậy cho giao dịch trên Ethereum, đặc biệt là cho các Based Rollups – một dạng công nghệ giúp mở rộng khả năng xử lý giao dịch của Ethereum.

Mặc dù có nhiều sản phẩm như vậy nhưng Puffer Finance mới chỉ vận hành trơn tru sản phẩm Liquid Native Restaking và UniFi Preconf AVS, trong khi đó sản phẩm mang tính chiến lược trong dài hạn là UniFi Based Rollup mới chỉ đang trong giai đoạn Devnet. Tại thời điểm viết bài, Puffer Finance vẫn đang hướng tới UniFi Mainnet & Puffer V2.

UniFi sẽ đóng vai trò then chốt trong việc thúc đẩy Puffer Finance phát triển khi tập trung trao nhiều giá trị hơn cho những người nắm giữ pufETH như:

- Validator Tickets: Người dùng có thể mua Validator Tickets để thuê các khóa xác thực (validator keys) từ Puffer. Những validator này tham gia vào quá trình xác thực giao dịch của Ethereum và nhận phần thưởng staking, một phần của lợi nhuận này được chia cho người sở hữu pufETH.

- Native Yield: Khi người dùng khóa pufETH trong cầu nối của UniFi, họ sẽ kiếm thêm lợi nhuận từ tài sản này thông qua cơ chế native yield. Lợi nhuận này đến từ phí giao dịch, congestion fee (phí tắc nghẽn) và contention fee (phí cạnh tranh) thu được từ các giao dịch rollup.

Nếu như pufETH hoạt động hiệu quả thì chắc chắn nhu cầu chuyển dịch từ ETH, LST ETH hay LRT ETH thành pufETH sẽ tăng cao từ đó thúc đẩy TVL của toàn bộ Puffer Finance gia tăng.

Vậy PUFFER sẽ đóng vai trò như thế nào trong hệ sinh thái đa sản phẩm của Puffer Finance? Đầu tiên, PUFFER đóng vai trò là token quản trị chính trong giao thức Puffer và hệ sinh thái UniFi.

Puffer LRT | UniFi AVS | UniFi Rollup |

|---|---|---|

Quản lý các tham số chính của giao thức: Bao gồm phí, giới hạn, yêu cầu đặt cọc. | Quản lý cấu trúc phí: Thiết lập và điều chỉnh các mức phí trong hệ sinh thái | Thiết lập các tham số phí cho giao dịch Rollup: Điều chỉnh phí cho các giao dịch trong mạng Rollup. |

Lựa chọn Guardians và các nhà vận hành Restaking: Những người tham gia bảo vệ và vận hành hệ thống | Danh sách trắng các rollup mới cho hỗ trợ AVS: Cho phép các rollup mới tham gia vào dịch vụ AVS | Phân bổ phần thưởng hệ sinh thái để khuyến khích sử dụng: Khuyến khích người dùng và nhà phát triển tham gia vào hệ sinh thái. |

Kiểm soát các AVSs được hỗ trợ: Lựa chọn các dịch vụ xác nhận trước (AVS) sẽ tham gia vào hệ sinh thái | Giám sát các tham số an toàn của AVS: Đảm bảo hệ thống hoạt động an toàn và ổn định. | Quản lý quỹ treasury để đảm bảo phát triển lâu dài: Giữ và sử dụng quỹ để bảo đảm sự bền vững của giao thức. |

Tính năng trong tương lai: Giúp phân bổ ETH cho các nhà vận hành và AVS khác nhau (sẽ có thêm chi tiết trong tương lai). | Hướng dẫn tích hợp các dịch vụ xác nhận trước và cam kết của người đề xuất: Hỗ trợ triển khai các dịch vụ xác nhận giao dịch mới | Định hướng nâng cấp rollup và ưu tiên các tính năng mới: Tham gia vào các quyết định nâng cấp hệ thống và triển khai tính năng mới |

Tiếp theo là Puffer Finance ra mắt vePUFFER. Một số đặc điểm khác biệt của vePUFFER bao gồm:

- Người dùng có thể stake PUFFER để nhận vePUFFER NFTs và không cần chỉ định thời gian khóa cố định.

- Khi người dùng giữ PUFFER được stake, quyền biểu quyết sẽ tăng dần theo thời gian, khuyến khích sự cam kết dài hạn.

- Người dùng có thể rút PUFFER bất cứ lúc nào. Tuy nhiên, khi rút, quyền biểu quyết tích lũy sẽ bị đặt lại về 0.

- vePUFFER được phát hành dưới dạng NFT ERC-721, mở ra nhiều khả năng mới trong quản trị và cho phép người dùng giao dịch quyền biểu quyết một cách linh hoạt.

Nhìn vào lộ trình phát triển của vePUFFER thì phải tới tận Phase 2 khi đó những người nắm giữ vePUFFER mới bắt đầu có thể có thêm các phần thưởng hoặc lợi ích từ giao thức. Xuyên suốt quá trình phát triển vePUFFER chỉ đóng vai trò quản trị, vận hành các sản phẩm của Puffer Finance.

Khi bài toán FDV đã được giải quyết bởi một số ít các dự án

Một trong những vẫn đề lớn của thị trường trong thời gian qua mà tất cả mọi người đều quan tâm đó chính là các dự án mặc dù có Marketcap rất nhỏ những FDV lại rất lớn, mặc dù Marketcap tăng trưởng nhiều chục phần trăm nhưng giá cả của dự án lại không có sự tăng trưởng bởi vì marketcap tăng là do lượng token của dự án được mở dần dần theo thời gian.

Khi thị trường quay trở lại và các nhà đầu tư trở nên tích cực hơn thì các nhà đầu tư có xu hướng tìm kiếm các dự án tiềm năng, nằm trong một xu hướng lớn, đặc biệt là có mức định giá vừa phải từ đó thể tăng trưởng mạnh mẽ trong giai đoạn thị trường tăng trưởng, từ những điều kiện trên thì PUFFER thỏa mãn.

Những hoạt động tiềm năng của Market Maker trong tương lai

Trong thị trường Crypto không thiếu những trường hợp mặc dù không có phân tích cơ bản tốt nhưng dự án vẫn tăng trưởng như Injective, Radiant Capital,... hay trong giai đoạn phân tích cơ bản tốt nhưng dự án phải mất rất lâu mới bắt đầu tăng trưởng như Sui Network. Theo cá nhân mình thì Puffer Finance nằm trong ý thứ hai có nghĩa là ở thời điểm hiện tại về phân tích cơ bản thì Puffer tốt so với mặt bằng chung thị trường nhưng khả năng sẽ mất nhiều thời gian trước khi Puffer thật sự bước vào giai đoạn tăng trưởng.

Thông thường Market Maker của một dự án sẽ có nhiều cách điều phối thanh khoản khác nhau với các dự án khác nhau và ở những thời điểm khác nhau ví như:

- Market Maker có thể tác động tích cực tới giá cả dự án, đi kèm với đó là nhiều thông tin tích cực được đưa ra như sản phẩm mới, nâng cấp cơ sở hạ tầng,... từ đó tạo ra đà tăng giá tích cực trước giai đoạn và một chút sau giai đoạn quỹ đầu tư và đội ngũ phát triển trả token.

- Market Maker cũng có thể bắt đầu tác động tích cực tới giá cả dự án bắt đầu từ thời điểm các quỹ đầu tư và đội nhóm được trả token, tại giai đoạn này nhiều nhà đầu tư lo lắng về việc trả token nên sẽ bán ra ở giai đoạn này vì vậy Market Maker cũng sẽ gom hàng và đẩy giá.

Thực tế rất khó để đoạn định rằng Market Maker sẽ đẩy giá khi nào nhưng theo quan điểm của mình thì với những dự án có phân tích cơ bản tốt, đi kèm với đó là một vị thế đẹp so với các quỹ đầu tư thì việc của chúng ta là kiên nhẫn chờ đợi.

Những Điểm Yếu Của PUFFER

Mặc dù là một dự án có công nghệ tốt, tiềm năng nhưng Puffer Finance vẫn còn một số những nhược điểm với PUFFER và sản phẩm của mình bao gồm:

- Chiến lược xây dựng cộng đồng: Với việc Airdrop ra mắt không đáp ứng đúng nhu cầu cộng đồng, phần thưởng cho người dùng Binance gần bằng với phần thưởng cho người dùng nền tảng đã làm cho cộng đồng quay lưng với Puffer. Hiện tại, chưa thấy những chiến lược nhằm xoa dịu cộng đồng đến từ Puffer Finance.

- Sản phẩm chủ lực: UniFi Based Rollup là sản phẩm chủ lực của Puffer Finance tuy nhiên sẽ mất khá nhiều thời gian trước khi chính thức ra mắt, khả năng cao sẽ mất tới hàng năm trời để UniFi Based Rollup có thể giới thiệu tới cộng đồng.

- Tập trung cho pufETH: Hầu hết các sản phẩm của Puffer đều tập trung gia tăng giá trị cho pufETH thay vì PUFFER điều này có thể giúp TVL của dự án tăng trưởng nhưng chưa chắc đã có những tác động tích cực tới giá cả PUFFER.

- vePUFFER không có nhiều giá trị: Người nắm giữ vePUFFER chỉ đơn giản là tham gia biểu quyết mà không có bất kì lợi ích gì từ giao thức như doanh thu, phần thưởng,... mà phải tới tận Phase 2 của giai đoạn Governance.

- Thời gian còn dài: Các quỹ đầu tư & đội ngũ phát triển không có áp lực phải tác động vào giá cả của PUFFER tronng khoảng thời gian từ 3 - 6 tháng tiếp theo vì tới tận tháng 1/2025 thì PUFFER mới bắt đầu được trả.

Tổng Kết

Thông qua việc phân tích Puffer Finance chúng ta dễ dàng thấy rằng PUFFER đang là một dự án tiềm năng với vị thế về công nghệ, sức ảnh hưởng và kêu gọi vốn trong thị trường Crypto. Mong rằng thông qua bài viết này mọi người có thể hiểu thêm về tiềm năng của Puffer Finance.

💁 Disclaimer: Tất cả bài viết của Hak Research được cung cấp với mục tiêu là chia sẻ kiến thức và không được xem là lời khuyên đầu tư.

- OpenLayer Là Gì? Tổng Quan Về Tiền Điện Tử OpenLayer - November 20, 2024

- Hermetica Là Gì? Tổng Quan Về Tiền Điện Tử Hermetica - November 20, 2024

- Gevulot Là Gì? Tổng Quan Về Tiền Điện Tử Gevulot - November 19, 2024